昨天网上传言某基金经理因为用场外期权做老鼠仓被带走了。

对于这些传言没有得到官方通报之前我保持怀疑,但场外期权确实对于很多投资者而言较为神秘,我想不妨就着这个机会讲讲。

场外期权确实是可能会被用来做老鼠仓的。

如果基金经理自己掌管几十亿股票持仓,找一个市值100亿以内,流动性小一点的股票,就说拿3-5亿资金快速建仓,在合适的市场背景下,是有可能把股价快速推高百分之几十的。如果他走个私募基金通道,提前拿个1000万左右的个人资金去向券商购买该股票的个股场外期权,然后再用自己掌管的基金推高股价,确实有可能因此赚至少2000-5000万左右的回报。

我举个例子来讲讲,这种个股期权到底是咋做的。

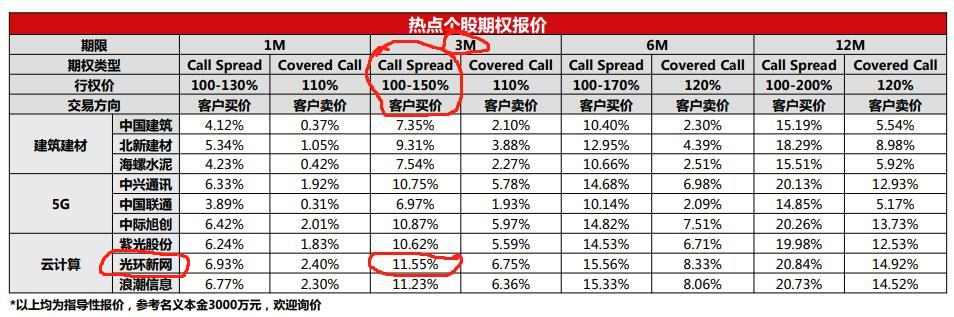

以上是前两年给我们服务的券商来我司业务交流场外期权的材料,我摘了其中最重要的示例报价部分。

各类期权结构的定价比较复杂,我就不细讲了,在此我就直接找一个老鼠仓可能会用的比较成本低效率高的期权结构吧,Call Spread结构。

我画的四个圈是同一个期权报价,表示了如果你想买股票光环新网的call spread结构期权,你需要花11.55%的正股价格的期权费,可以在正股上涨0-50%之间的时候,享受正股相应涨幅的收益,有效期是三个月。

假设你想掌控光环新网正股名义本金市值1个亿,那么你就需要花1155万的期权费给券商,如果三个月内光环新网的股价涨了0-50%之间,比如涨了35%,那么你就拿走3500万的收益。收益减掉你的1155万成本,你就赚了2345万元,相对于你的1155万期权费成本,你赚了203%。

如果三个月到期为止光环新网的股价没涨反跌了,那么你收益是0,不额外亏钱,但你的1155万期权费就打水漂了,归零了,血本无归。

如果股价涨了50%以上,比如100%,那么你的收益还是50%封顶,与期权成本比较,你赚384.5%。

我这里举例的光环新网是一个市值不到200亿的股票,如果单靠三五个亿的资金去操纵股价涨30-50%其实还是有一定难度的,但如果选择市值更小的股票,往往期权费报价也会更高,杠杆效率更低。

这里面的定价风险主要在哪呢?

对于一个做老鼠仓心态的期权买方来说,希望手里小额的资金发挥巨大的杠杆作用赚很多很多钱。

从期权定价的角度来说,场外个股期权签订的时候,期权买方为了提高杠杆倍数,即资金使用的效率,会对期权合约做出比较多的权利让步,比如到期时间比较短(短期可能股价涨不上去期权价值就归零了)、到期日之前不能主动结算行权(涨完了又跌下来了期权价值归零了)、行权价距离现价比较高(正股得涨很多期权才能开始有实际价值)。

那么在现实中,虽然这个人用自己掌管的客户资金去买入股票,但有的情况下也可能遇到市场大环境的逆风,比如突逢市场环境走弱,其他投资者集体卖出,或者重要股东出于种种意料之外的原因快速减持,等等。

在这样的情况下,可能到期时候就发现正股价格不够高,之前设计的比较苛刻的期权条约,无法实现有效行权了,期权费也是可能会归零的。

另外,券商场外期权业务这几年发展的很快,但由于本质上是私下对赌合约,天生不够透明,同时由于券商是有风险持仓敞口的,确实也给证券公司带来了更大的潜在经营风险,因此前两年是监管层是通过收紧政策加强了限制的。

根据目前的监管要求,个人投资者无法再买入场外期权,通过私募产品买的话,严格的坎是单产品至少5000万,同时产品内买个股期权的资金不能超过30%,意味着拿5000万为门槛开产品的话,里面只有1500万能真正用来高杠杆场外期权用,剩余3500万是冗余资金。

其实对于年薪一两百万的普通公募基金经理来说,这种门槛也不是想够就够得到的,恐怕还得募集别人的钱一起共谋犯罪才行,而且在当今的大数据监管环境下,恐怕也很难彻底遁形地下。

所以有人说很多基金经理都这么干,我是表示怀疑的,因为犯罪成本还挺高挺复杂的。

期权本身是一个对冲风险非常好的个性化工具,如果是在帮助客户管理资金的时候恰当使用,可以很好的达到降低客户资金风险的目标,与客户达成共赢。

但一把锋利的刀,落到了别有用心的人手里,反向使用,就成了收割韭菜的利器。

金融这个行业,无论是做贷款信托股权债券等融资,还是做股权股票债券期货这些投资,本质上都是在支配别人的钱,对于没有格局也没有下限的人来说,总能想到办法去损人利己。

这行业离钱太近了,如果没有职业道德和守法意识的话,确实与钱是负距离。

同时与手铐也是负距离。

赚这样的钱,对于格局高远的人而言,不仅面临身陷囹吾的风险,同时对于人生也代价巨大,背着这样的耻辱,出狱后也难以再得到别人的信任,而做金融这行,最重要的个人资产,就是别人对你的信任。

我自己现在开私募基金公司,平时就经常想,以后公司大了,会不会也有罔顾客户利益谋私的员工呢?

轻则向公司和客户推荐有潜在个人回扣的项目,重则直接以投资经理的身份把客户的钱投向自己老鼠仓标的里。

想来想去,没有完美的一招鲜防范方法,但三个方向是必须得做的:

1、招聘和团队塑造时重视价值观,避免引入只看钱不重职业道德的人;

2、公司制度建设中,对有核心建议和决策权的人适当分权,避免在脱离监管下独自决策;

3、努力保持公司的发展,让核心人员保持还能赚更多钱实现更大理想的盼头,淘汰职业天花板已到,早已产生懈怠的人,远离核心岗位。

金融从业者的这种代理人风险,其实不只是对于投资者而言很烦,对于金融公司老板来说也很烦,这样的声誉风险大幅损害了公司利益。

从这个意义上而言,金融公司老板和投资者其实是站在一个立场上的。

猫和老鼠的游戏永远在继续,道高一尺魔高一丈,三管齐下至少能大幅降低发生这样问题的概率吧。

希望我们都擦亮眼睛,永远不要实际遇到这样的负心人。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号